どうも部員Xです。

今年度分の住民税決定通知署がキタ━━━━(゚∀゚)━━━━!!

ということで、毎年やってる確認をやっていきたいと思います!!

※正式名称は「令和4年度 給与所得等に係わる市民税・県民税特別徴収税額の決定通知書(納税義務者用)」というみたいです。納税義務者用・・・って気にしてなかったけど、これ、住民税非課税世帯には来ないという認識でよい?

メインの目的は、iDeCo・ふるさと納税の節税効果を検証する、で通知書の内容を紐解いてみたので、報告したいと思います。

※去年の記事の数字変えるだけの記事・・・( ー`дー´)キリッ

え~、結論的には今年もしっかり節税はされてましたね。

去年と違うことは、ふるさと納税の申告をワンストップ特例から確定申告に変更したことですね。それがちゃんと反映されているか確認することがメイン目的です( ー`дー´)キリッ

iDeCoとふるさと納税は誰にでもできる節税です。とくに、「独身」が受けれる節税スキームは世の中に殆どありません(ほかはNISAくらい)。ある程度所得がある人は絶対にやるべきですね!!

私は去年度は東北の某市に住んでいたため、納税先はその市です。

私は独身・扶養家族などもいない単純な計算ですね(これを言わなくなったら結婚している・・・?w)

私の簡単なスペック(今回の計算上必要な情報)

職業:リーマン

年収:604万円(前年に比べ1万円くらい減ったw)

配偶者:なし(前年からry)

扶養家族:なし(前年からry)

iDeCo:月23,000円拠出、年276,000円

ふるさと納税:80,000円(確定申告した)

ってことで、紐解いていこうと思います。

過去の記事です↓

あと、先に書いておきますが、超絶読みにくい記事ですサーセン・・・w

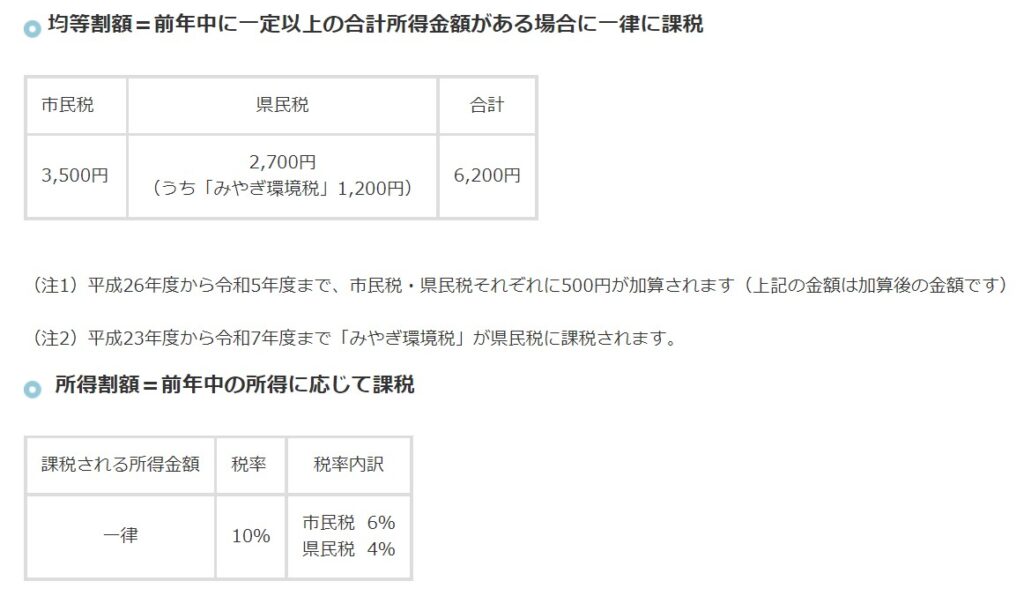

ステップ① 課税所得を算出する

住民税(市民税・県民税)は課税所得に率が掛かる(後で簡単に説明します)ので、まずは課税所得を算出します。

課税所得について細かく説明すると長くなるので、端的に説明すると、「額面年収から給与所得控除と所得控除を引いた額」です。

「額面年収」は源泉徴収票の支払金額です。通知書では所得の欄の給与収入ですね。額面年収から社会保険料などを支払って、手元に残るのが「手取り年収」ですね。手取り年収は今回の計算にほぼ関係ないです。

・・・長くなりそうだから、端折らなければ・・・w

給与所得控除はリーマンの必要経費みたいなモノと思ってください。本当は細かい計算を各リーマンみんながそれぞれ算出しないと行けないのですが、それを行うのはあまりにも煩雑になるので、率計算で求めています。額面年収が決まれば、自動的に算出されます。

※他の国だと、サラリーマンの給与所得控除も自分で申告しているところあると思います。サラリーマンだからスーツとかYシャツとか買う必要あるよね?これは必要経費だよね?ということですね。

所得控除は一括で率計算してしまうと人それぞれのステータスによりバラツキが大きくなってしまう控除項目のことです。独身のひと、結婚している人、子供がいる人などなどバラツキが大きいので率計算はなく、個別に算出します。生命保険やiDeCoの控除も入ります。

額面年収(支払金額(給与収入))604万円の場合の課税所得計算例

では自分の場合の計算をやってみたいと思います。

まず先に正解を出しますw

↓これは去年のです。

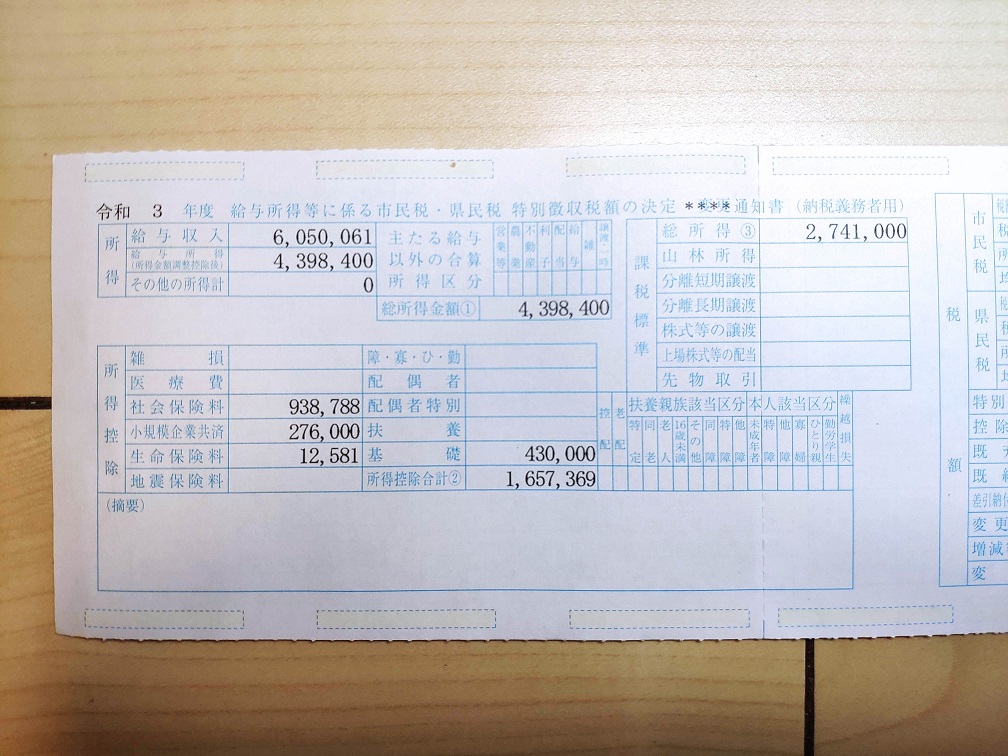

計算式を細かく説明すると記事が終わらないので、604万円以下は国税庁のHPにある、「年末調整等のための給与所得控除後の給与等の金額の表」を使います。これを使うと、額面年収から給与所得控除後の金額が算出できます。

細かい計算については、国税庁HPを参照ですが、604万円以下のリーマンはこの表が正解です。

では、私のR3年度の年収604万円のところを見てみると・・・

・・・この表みてどう思います?w

こ、細けぇ!!

って私は思いましたけど、平等っちゃ平等ですよね(1万違うだけで損した、みたいな話が無い、という意味で)。660万円を越えると違う掛け率のフェーズになるので、計算的にはラッキーですね。850万円を越えると、損するみたいなことを聞いたことありますが・・・まぁすぐには関係ない話ですね。

ってことで、私の総所得金額(給与所得控除後の金額)は4,388,800円となります(赤のラインよりちょっと上のところ。)

つぎに課税所得を算出します。総所得金額から各種控除(所得控除)をした後の金額ですね。私は、ものすごく簡単です。

・社会保険料 :859,518円(前年は938,788円 減りました。たぶん、456月残業しなかったから?)

・iDeCoの拠出金:276,000円(23,000円×12ヶ月)

・生命保険料など:12,250円(最強の保険と言われている埼玉県民共済)

・基礎控除(これは一律で適用されます。詳しくはわからないけど、住民税の計算に使うやつと、所得税の計算に使うやつがあるらしい):430,000円(前年も同じ)

合計すると

1,577,768円(前年は1,657,369円)が所得控除です。

私はすっごくシンプルですが、扶養家族がいる場合や高い医療費がかかっている人などは控除が多くなりますので、少し複雑になりますね。所得控除の空欄のところにたくさん数字が入る人もいるってことですね。

配偶者控除とか、見直しはありそうな気配ありますが・・・w

政府は14日の閣議で、2022年版の男女共同参画白書を決定した。未婚率の上昇や共働き世帯の増加など結婚や家族の姿が多様化した現状を踏まえ、「さまざまな政策や制度が戦後の高度成長期のままとなっている」「もはや昭和ではない」と強調。配偶者控除など各種制度を見直す必要があると提起した。

んで、私の課税所得は

額面年収(支払金額(給与収入)) ー 給与所得控除 ー 所得控除 = 課税所得

6,038,742円 ー 1,649,942円 ー 1,577,768円 = 2,811,000円(端数処理)

となります。通知書の金額と一致しますね。

この算出した課税所得から、住民税(市民税・県民税)を算出していきます。

つまり、iDeCoの節税効果は所得税(源泉徴収税額)だけでなく、住民税にも効果があるということです。

※課税標準の総所得が減りますからね。

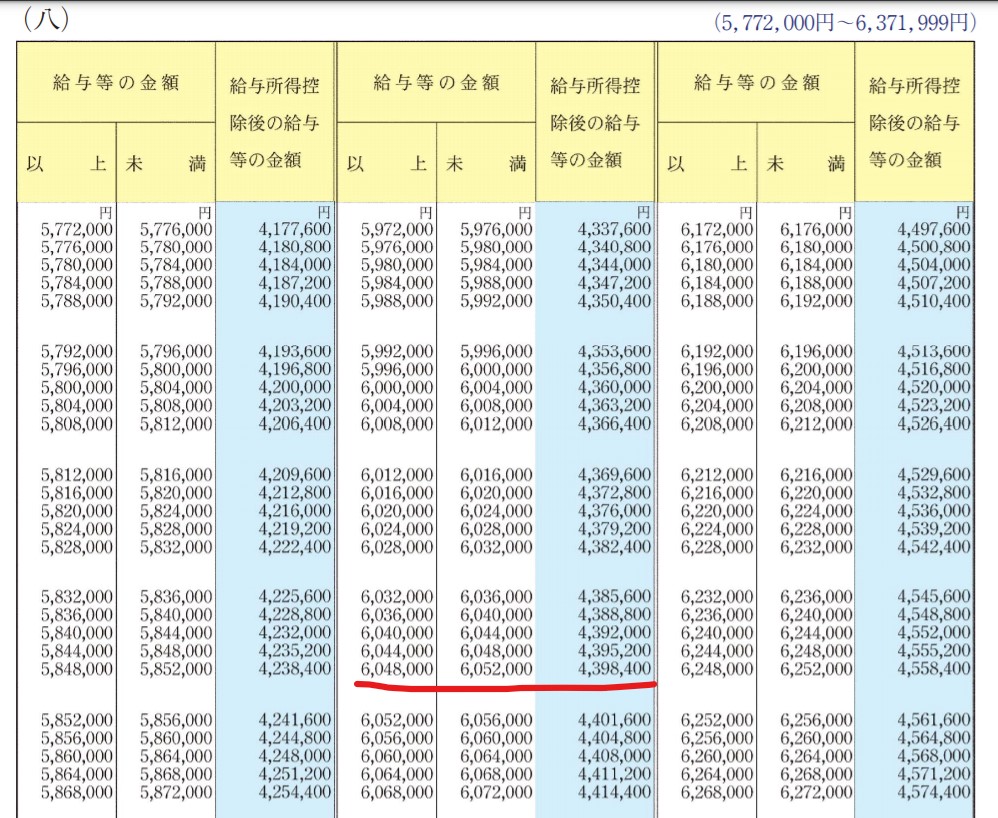

ステップ② 住民税(市民税・県民税)の算出

上の課税所得の算出は基本的には全国で一律なのですが、住民税は住む場所によって変わります。なので、住んでいる自治体の住民税について詳しく知りたい場合はHPを確認するのが良いと思います。

仙台市の場合は下記です。(3年位前にまで住んでいた都市ですw)

住民税について課税されるされないなど、細かいルールがたくさんありますが、「住民票がその自治体にあるリーマン」は下記の率となります。※この率を課税所得にかける。

均等割は住んで人が均等に負担するもの、所得割は所得に応じて負担するもの、ですね。

住民税の控除もあり、ここでやっとふるさと納税が出て来ますので(長かった)、お楽しみに・・・w

※ちなみに、所得割額は政令指定都市だと、市民税の割合が8%で県民税が2%でした。これは、政令指定都市は通常県がやる事業などを市が自分たちでやっていることからでしょう。行政区分的には政令指定都市は県とほぼ同じなので。

額面年収604万、iDeCo満額、ふるさと納税8万円した場合の住民税

では自分の場合の計算をまたやってみたいと思います。

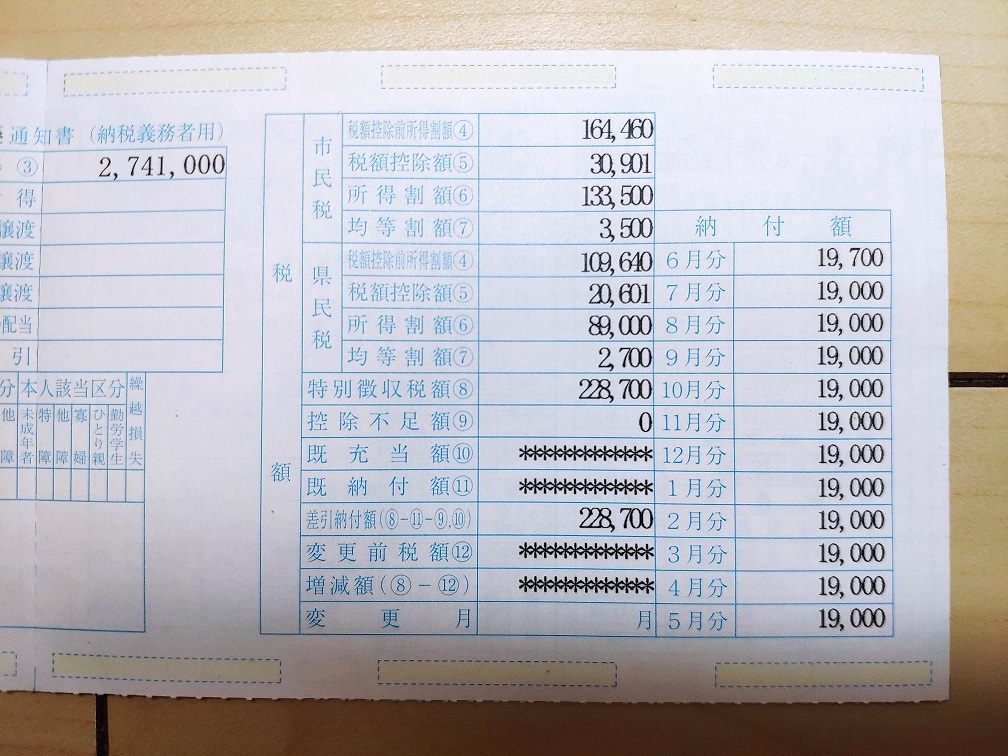

市民税の正解は下記画像です。

↓参考に去年度のやつもはっときます。

(去年度くらべると900円やすくなりましたねw)

まず住民税のうち、市民税の計算式は

課税所得 × 6% = 税額控除前所得割額 ですので、

2,741,000円 × 0.06 = 168,660 円(端数処理)

となり、ここから市民税の控除額を引きます。市民税の控除額についてはいろいろあり、住んでいる市のHPに書いてあるのですが、ぶっちゃけ、読み解くのがまた難解・・・なので、私に関係するものだけやります。

自分の市民税の控除額は41,982円です。

これの内訳は、調整控除と寄附金税額控除です。

※仙台市の場合は、通知書に寄附金控除の金額が書いてあったんですが、去年度住んでいた自治体の通知書には書いてありませんでした。なので、自分で逆算する必要がありますね。

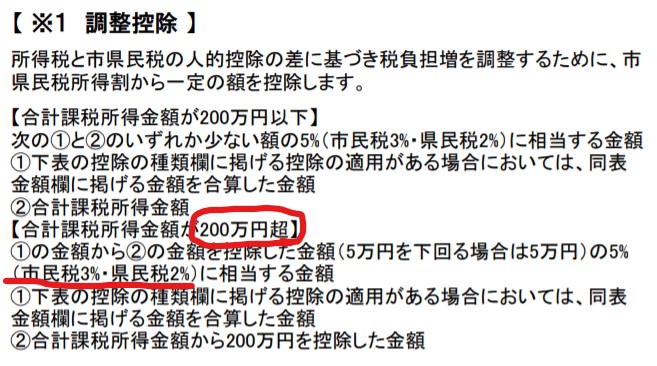

調整控除は・・・私が今住んでいる市町村のHPにパッとみ計算方法が書いてなかったので、同県の自治体のHPを探っていたら、

多分5万円の3%だろうと推測し、1500円が実際に控除されています。これは市民税分で、県民税分は2%なので1000円控除されます。

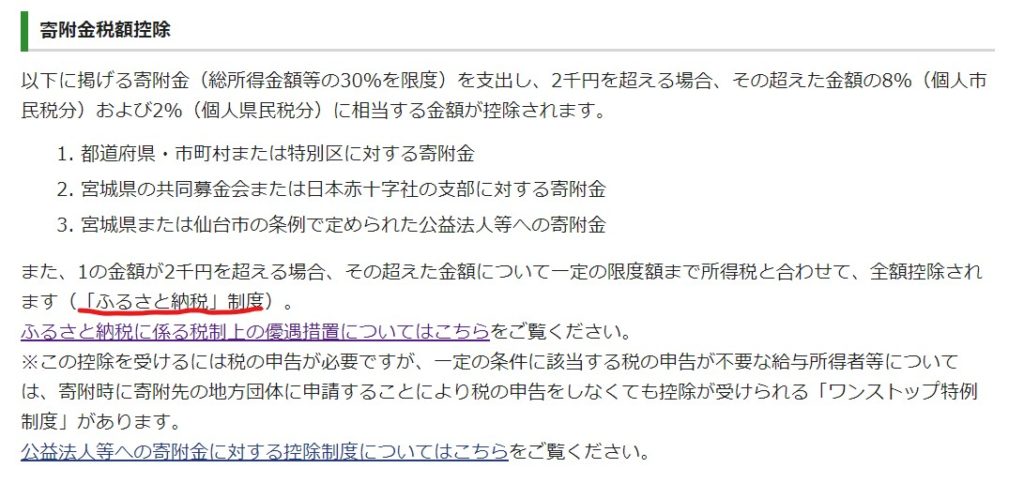

寄附金税額控除ですが、これがふるさと納税になります(やっとでてきた)。

私は今年度は確定申告したので、

画像引用:ふるさとチョイス

80,000円ふるさと納税した場合は、78,000円(住民税・所得税)から控除されるということなります!

※ワンストップ特例の場合は、次の年のすべて住民税が控除されます。

自分の市民税の控除額は41,982円なので、その内訳は

調整控除:1500円

寄附金控除:40,482円(⇒普通の市町村の場合は、ふるさと納税の控除額は市:県=6:4になります)となります。

端数はよくわかりませんw

市民税についてまとめると、

168,660 円 ー 41,982円 = 126,600円(計算上は126,678円、たぶん端数処理)

これが所得割額分、均等割額分が3500円となります。

同様に、県民税については

課税所得 × 4% = 税額控除前所得割額 ですので、

2,811,000円 × 0.04 = 112,440円

ここから県民税分の控除額が27,988円なので、その内訳は

調整控除:1000円

寄附金控除:26,988円となります。

県民税についてまとめると、

112,440 円 ー 27,988円 = 84,400円(計算上は84,452円、たぶん端数処理)

これが所得割額で、均等割額が2700円となります。

んで、市民税と県民税を合計すると、住民税は

126,600円 + 3,500円 + 84,400円 + 2,700円 = 217,200円 となります。

これを12ヶ月に分けたのが、正解の画像の金額ってことですね。これが今年度に住民税として徴収されます。

ふう・・・

いや~長かったし、うまくまとまってる気が全然しないというw

ふるさと納税の住民税分の控除額を合計すると、40,482+26,988=67,470円です。

残りは所得税の控除としてR03確定申告で反映されているはず・・・。

・・・うーん確定申告の書類みてみたんですが・・・ぶっちゃけ、よくわからなかったw

もうちょい続きます。

最後に iDeCoとふるさと納税をしなかった場合の住民税額を算出してみる

まず、所得控除が減りますので、課税所得が増えます。

・社会保険料 :859,518円 →そのまま

・iDeCoの拠出金:276,000円(23,000円×12ヶ月) →なくなる

・生命保険料など:12,250円(埼玉県民共済) →そのまま

・基礎控除(これは一律で適用されます。詳しくはわからないけど、住民税の計算に使うやつと、所得税の計算に使うやつがあるらしい):430,000円 →そのまま

よって、iDeCoをやらない場合の所得控除は 1,577,768円 ー 276,000円 = 1,301,768円となります。

そして、課税所得は

額面年収(これはそのまま) ー 給与所得控除(これはそのまま) ー 所得控除 = 課税所得

6,038,742円 ー 1,649,942円 ー 1,301,768円 = 3,087,000円(端数処理)となり、単純にiDeCo分課税対象額が増えるってことになります。

わかりやすくいうと、経費がかからなかった分、利益が増えている、って考えれば良いと思います。利益が多いと税金が増える、これが理解できますよね。

つぎに、住民税の計算ですが、

市民税の計算式は

課税所得 × 6% = 税額控除前所得割額 ですので、

3,087,000円 × 0.06 = 185,220円となり、控除額が1500円なので、市民税所得割額は

185,220円 ー 1,500円 = 183,720円になります。

県民税の計算式は

課税所得 × 4% = 税額控除前所得割額 ですので、

3,087,000円 × 0.04 = 123,480円となり、控除額が1000円なので、市民税所得割額は

123,480円 ー 1000円 = 122,480円になります。

よって

iDeCoとふるさと納税をやらない場合の住民税は

183,720円 + 3,500円 + 122,480円 + 2,700円 = 312,400円 となります。

ふう・・・疲れた。。。

最後に、iDeCoとふるさと納税をやらなかった場合の住民税の差ですが、やらない場合の額が312,400円で、やった場合が217,200円なので、

312,400円 ー 217,200円 = 95,200円 となります。やったーーー!!

ここで安直に9万円以上得をした!!!とおもっちゃダメです。

ふるさと納税で8万円(今回のケースでは)は寄附しているので、差し引きすると、

95,200円 ー 80,000円 = 15,200円

つまり、iDeCoとふるさと納税をすると、住民税は15200円節税になるってことですね!!

(何度も言いますが私のケースで、です。)

(プラス、所得税も節税になっているはずです)

やらなきゃ絶対損ですよ、iDeCoとふるさと納税は!!

とくにiDeCoは資金が拘束されるというデメリットはあれど、メリットがものすごく大きい(住民税にも効いてくるので、ふるさと納税による効果も大きくなる)ので、私は絶対(といってもいい)やった方が良いと思いますね。投資による資産形成(複利効果)というメリットもめっちゃ大きいですけど、節税効果もすごいですわ。

ふるさと納税も、私くらいの年収だともっとできるので、節税効果はもうちょっとありますし、いろいろ地方の名産品も食べれますから2000円の負担だけなので積極的にやるべきですね。

なお、ふるさと納税はちゃんと控除申請をしないと反映されませんので、申請を絶対に、絶対に忘れないようにしましょう!!絶対に・・・。

おわりに

ふうう・・・

今までもらっても「あ、住民税こんなもんなんだ」と見ていた「令和4年度 給与所得等に係る市民税・県民税 特別徴収税額の決定・変更通知書(納税義務者用)」を紐解き、iDeCoとふるさと納税の節税効果を検証してみました。

正直、記事書いてて勉強になったし、もっと節税したいと思っちゃいました(青色申告・・・してみたい)。

記事を見やすく整理するべきだと思うんですが、そのへんはご勘弁を・・・w

あと、確定申告するとふるさと納税による節税がちょっとわかりにくくなりますね。確定申告の所得税の還付があるので。

あ、確定申告は配当金(外国のETF分配金とかも)もらってる人は絶対にやった方がいいです!!

ってことで、

みなさん、iDeCoとふるさと納税をやりましょう!!節税効果すごいですよ。

ではまた。

--------------------以下広告--------------------

Amazonのアソシエイトとして、当メディアは適格販売により収入を得ています。常備している水です。防災用としても!

節約の基本は健康から!!私の歯磨き粉のオススメは高いけどクリーンデンタルです

クリーンデンタル+リステリンの組み合わせでここ最近虫歯なし!!(事実)

↓↓私(部員X)のメイン証券会社はSBI証券!!米株ETFを日本から最安で買うにはSBI証券ですね。

--------------------ブログ村--------------------

ブログ村参加してます。クリックよろしくお願いいたします。

※クリックするとブログ村ランキングのリンクに飛ぶだけです。

コメント